Commodity Market Update August 21, 2018

O objetivo deste relatório é fornecer ao leitor importantes tendências técnicas e fundamentais dos mercados de commodities desta semana.

Energia

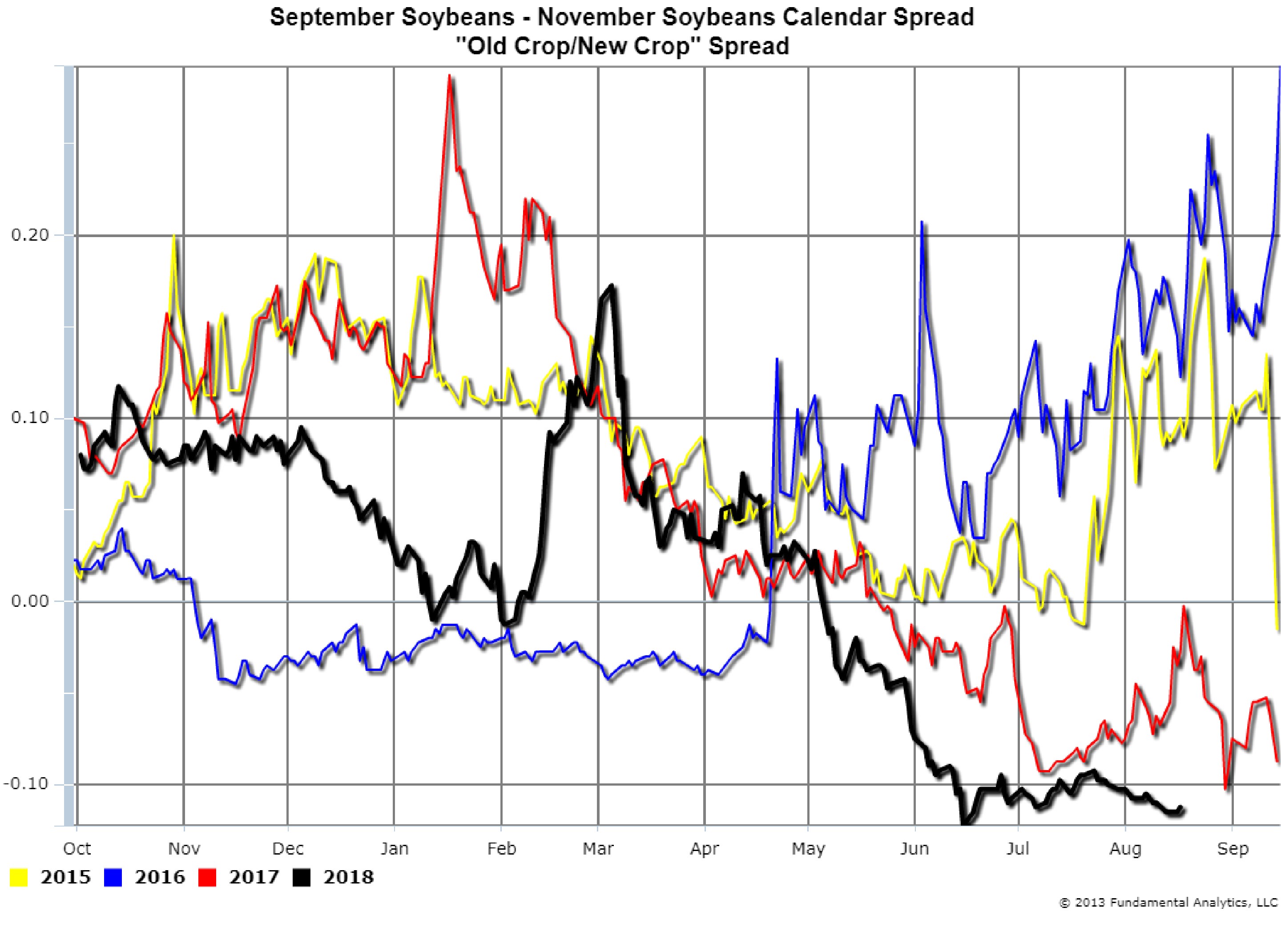

Preços de petróleo bruto ainda estão em backwardation. Contratos de meses futuros estão mais baixos que os contratos de meses mais próximos ao presente. As duas curvas no gráfico abaixo mostram as diferenças de preços entre Sexta, 10 de agosto (linha vermelha) a sexta, 17 de agosto (linha preta). A crescente diferença vertical entre a linha vermelha e a linha preta indica queda mais acentuada naquela semana. Na parte traseira da curva, iniciando próximo de 20 de fevereiro, 2023 (o contrato de março 2023), preços estão inclusive aumentando entre 10 e 17 de agosto.

Gráfico 1

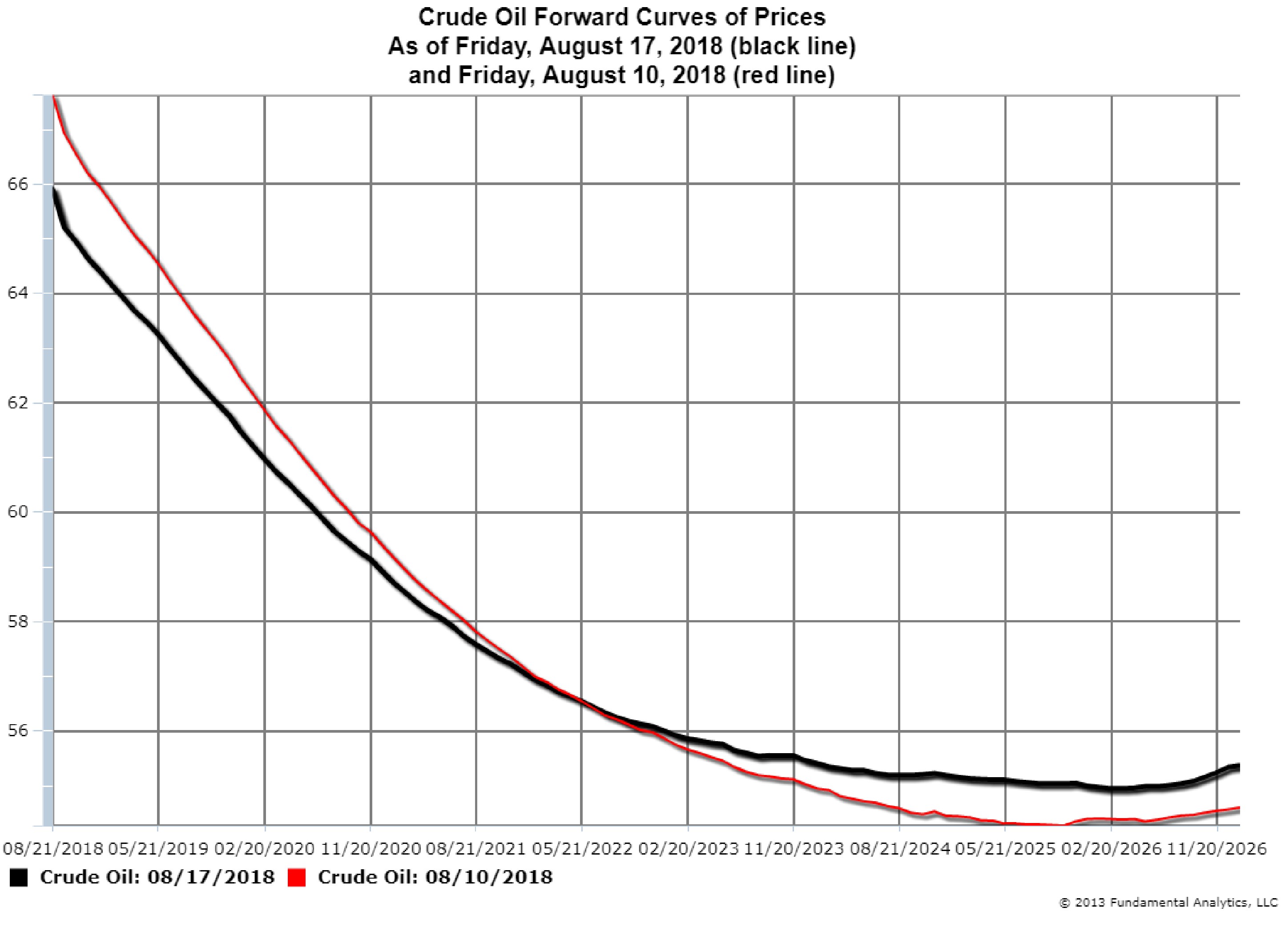

Uma medida de quão íngreme é a atual Forward Curve de petróleo bruto é o spread de calendário entre o contrato de petróleo bruto de dezembro 2018 e o de dezembro de 2019 (Gráfico 2, linha preta). Esse spread é comumente chamado do spread “Dec-Red Dec,” por que o contrato de dezembro do ano seguinte é conhecido como o contrato red. Começando com o spread de petróleo bruto de dezembro 2013 – dezembro 2014 (linha verde) os últimos cinco anos, como mostra o Gráfico 2. O spread de valor positivo indica backwardation da forward curve, e o spread de valor negativo (Gráfico 2, linha amarela e linha azul) indicam um mercado em contango. Backwardation é sinal de mercado em ascensão enquanto contago costuma ser sinal de mercado em queda.

Em sexta, 17 de agosto, 2018, o spread Dec-Red Ded era de aproximadamente $3.00. Se o valor do spread diminuir, isso indicaria que o mercado está com menor nível de backwardation e, portanto tem menos sinal de preços em ascensão. Se o valor do spread aumentar, isso indicaria que o mercado está com o nível maior de backwardation e portato, é um maior sinal de preços em ascensão.

O mercado de petróleo bruto vem oscilando dentro de limites. Mas, enquanto o spread Dec-Red Dec permanecer positivo e a Forward Curve de petróleo bruto permanecer com backwardation, vemos sinais de mercado que demonstram esperados aumentos no preço do petróleo bruto.

Gráfico 2

Grãos

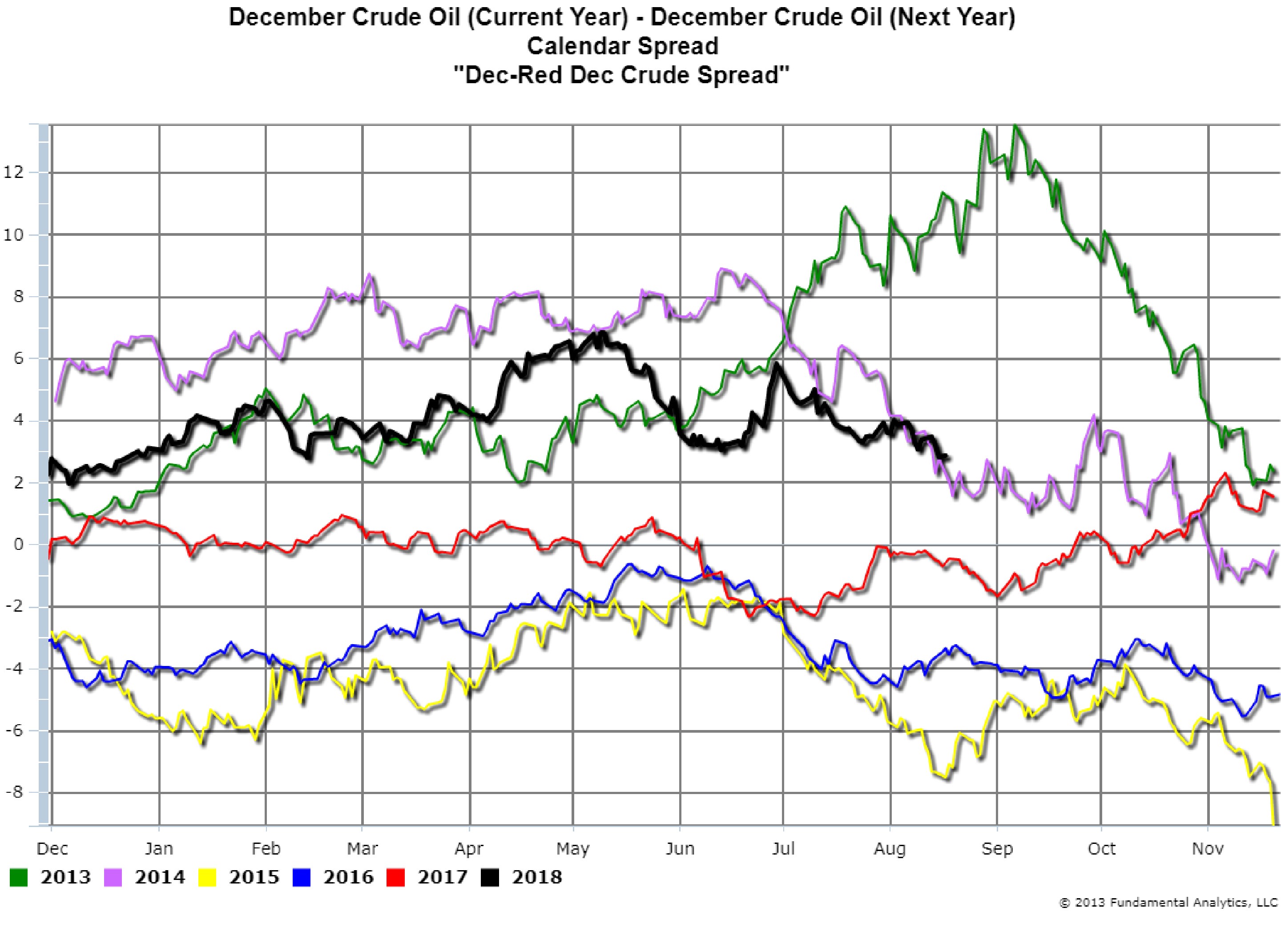

Durante os meses de plantio e crescimento da primavera e verão, a oferta de milho disponível aos compradores de milho se limita ao milho estocado da safra anterior – safra velha. Os contratos futuros associados ao milho armazenado são os contratos que vencem em março, maio, julho e setembro. Já o contrato que vence em dezembro é conhecido como o de safra nova, pois é mais utilizado para o milho que fora plantado dentro do ano em que vence o contrato.

O spread de milho de Setembro – Dezembro é, então, chamado de “Old Crop/New Crop” spread (Gráfico 3). Devido ao bom desempenho das lavouras norte-americanas, escassez de oferta é pouco esperada, então, milho de safra nova é preferível em relação a milho de safra velha. Sendo assim, o preço futuro de milho no contrato de dezembro é maior que do contrato de setembro, resultando em um spread negativo. Dado o atual spread negativo, sugere-se que o spread de outras combinações de contratos, como o de dezembro-março ou março-maio também mostram sinais de queda.

Gráfico 3

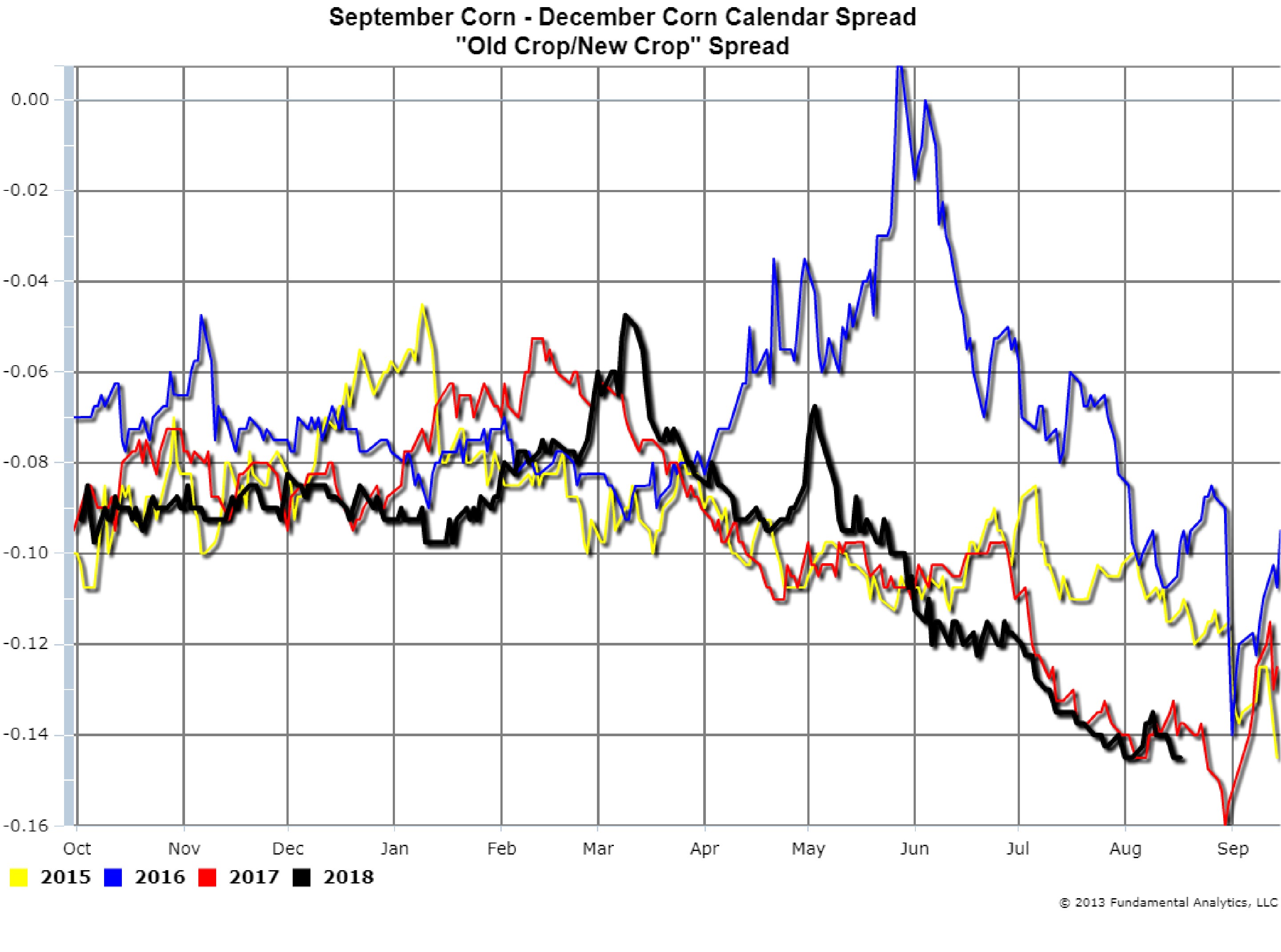

A mesma tendência de produção agrícola descrita para o milho também se aplica para a soja. Entretanto, com a soja, é provável que as tarifas chinesas sobre soja norte-americana tenham agravado o spread negativo. O spread de setembro-novembro de soja (Gráfico 4) vem com trajetórias de recordes de baixa desde o início de maio (linha preta). Além do efeito de uma safra evidentemente boa nos EUA, as tarifas estão também penalizando o valor da soja nos EUA no presente. Eventualmente compradores irão precisar da soja norte-americana e irão pagar preços cada vez mais elevados até os obterem.

Portanto, safra nova de soja é preferível não somente pela abundancia de oferta esperada, mas também pela expectativa que, independente das tarifas, no futuro haverá demanda para a soja norte-americana. Soja de safra nova é preferível à soja de safra velha por múltiplos motivos, levando assim é um spread setembro-novembro com baixas recordas. Assim como no caso do milho, sugerimos considerar uma postura que visa quedas nos spreads de calendário, como, por exemplo, o spread novembro-março, ou março-maio.

Gráfico 4